三井住友信託銀行/30歳代の住宅ローン保有者は『金融リテラシー』修得が必須!?

2020/10/6

30歳代の住宅購入動機で突出する「結婚」と「子供」。

特徴は「頭はなくとも高・変・低・長」!

- 晩婚化の進行で、30歳代は「ライフイベントのラッシュアワー状態」

- 「子供」「結婚」「マイナス金利」が住宅購入/持ち家志向を後押し

- 頭金はなくとも購入。結果、ローン借入額は2,000万円~4,000万円と高額化

- 金利は変動で低金利、一方、返済期間は長期化(35年以上)

- 将来の金利上昇に備え、「ローンの借り換え」などの金融リテラシー修得は必須科目

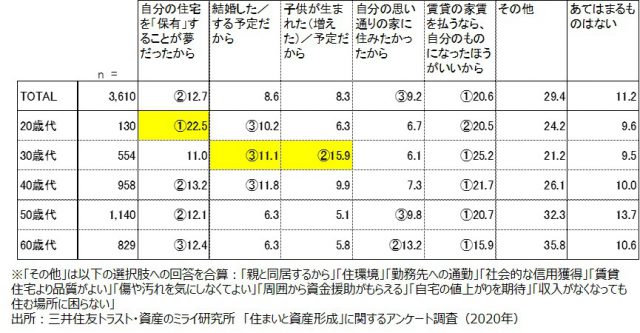

総務省の家計調査(貯蓄・負債編 2019年)によると、二人以上の世帯の負債額平均で、負債額が最も多かったのは30歳代(1,395万円)で、近年では最も高額となっており、その大部分が「住宅・土地の購入」によるものです。「住まいと資産形成に関する意識と実態調査」において、自分で現在の住まいを購入した3,610名に「住宅を購入したもっとも大きな動機」を尋ねたところ、30歳代の購入動機に関して、他の世代とは大きく異なる結果となりました【図表1】。

【図表1】住宅保有者における住宅購入の最も大きな動機 <単一回答、有効回答数=3,610>

厚生労働省の人口動態統計「平成28年度 婚姻に関する統計」によると、日本の初婚同士の結婚年齢は2015年時点で夫30.7歳、妻29.0歳となっており、その30年前(1985年)における結婚年齢、夫28.2歳、妻25.3歳と比較すると、晩婚化の進展が確認できます。その結果、男女とも初婚時年齢が30歳前後になってきていることから、1985年当時であれば20歳代のライフイベントであった「結婚」と「子供」が、現在では30歳代のライフイベントに後ろ倒しされてきており、30歳代に「結婚」「子供」「住宅取得」といったライフイベントが集結、いわば「ライフイベントのラッシュアワー」となってきている様子がうかがえます。

■ 首都圏の住宅相場は高値圏で推移するも、低金利と住宅ローン減税が購入派を後押し

ここ最近の住宅市場を見ると、首都圏の新築戸建て・新築マンションの平均価格は4,000万円~5,000万円代で高止まりしている状況です。特に新築マンションの平均価格は右肩上がりとなっており、その背景としては、共働き世帯が増加したことで環境より利便性を重視する傾向が強まってきたこと、それを受けて駅近物件の人気が高まっていること、建築費が高騰していること、などが挙げられています。

一方、購入派に追い風となっているのが、住宅ローン金利の低さです。ゼロ金利政策の影響で、住宅ローンの基準金利については、変動金利は直近10年間、店頭表示金利/年2.475%の水準が続いています(適用金利は金融機関ごとに優遇プランがあるので、実勢では年0.5%~1.0%水準になっています)。ちなみに足元の住宅金融支援機構の調査では、新規住宅ローン借入時の変動金利・固定金利の比率は「変動が6割、固定が4割」となっており、これは過去最高の変動金利の比率です。

また、「税の優遇」も原因として挙げることができます。住宅購入時にローンを組めば、年末のローン残高などの1%を税額控除する住宅ローン減税の対象となり、現状のローン金利水準であれば、当初10年間は支払利息よりも税の控除が多くなることから、「ローンが高額でも、税控除も大きくなるので得」といった理解でローンを組むケースもあるようです。上記に加えて、もう一つ、日本人の「新築好き神話」があります。ミライ研の「住まいと資産形成」アンケート調査で「購入した住宅の新築・中古状況」について尋ねていますが、、住宅(戸建て・マンション)購入者のうち、約8割が「新築を購入」との回答で、新築好き神話が健在であることが実証された形です。

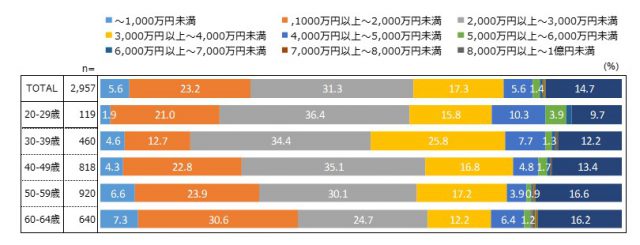

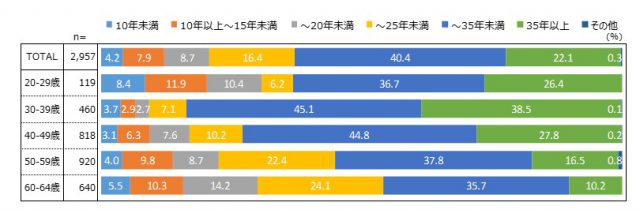

こういった住宅ローンを取り巻く環境に、今回のアンケート調査結果の中から「住宅ローン借入額」「返済期間」という項目・結果を重ね合わせてみると、30歳代の住宅ローン事情の特徴は以下のようにまとめられます。

- 「結婚」や「子ども誕生」といったライフイベントに背中を押されて住宅購入に踏み切る

- 物件は新築・高額物件が多く、住宅ローン借入額は2000万円から3000万円 ⇒【図表2】

- 頭金の準備があまりないことから、ローンの返済期間は目一杯長く設定する ⇒【図表3】「返済期間35年以上」が約4割を占める

図表2 住宅ローンの借入額(借り入れ当初の額) <単一回答、有効回答数=2,957>

図表3 住宅ローンの返済期間 <単一回答、有効回答数=2,957>

■30歳代の住宅ローン保有者は『金融リテラシー』の修得が必須科目に!

現在のローン金利は歴史的な低水準であり、また、頭金がなくともローン設定できる金融機関が多くなってきたという事情も加わって、30歳代の住宅ローン借入額が過去最高となっています。一方で、現在、極めて低位かつ安定している市場金利が、今後、上昇局面に転じてくるとどうなるでしょうか。変動金利ローンでは、金利の上昇に伴って月々のローン返済額が大きくなっていくので、家計における年収の変化との相関がポイントになります。以下のようなパターンで考えてみます。

パターンA: ローン金利の上昇 < 家計年収の上昇

パターンB: ローン金利の上昇 > 家計年収の上昇

パターンAのようにローン金利の上昇と家計年収の上昇がうまくシンクロすれば、家計への負担感はあまり大きくならず、年収の上昇幅によっては「住宅ローンの繰上返済」を行うことで、住宅ローン負債額を減らすことも考えられます。一方、パターンB、もしくは「年収は上がらず、ローン返済は上昇」となってくると、家計の逼迫を招きかねません。

過去においても、金利が低い状況から上昇していく局面では、住宅ローン保有者は金利が立ち上がり始める前に、比較的低い金利状況で「固定性の住宅ローン」に切り替える「住宅ローンの借り換え」をローン返済額の膨張回避策として利用するケースが多数見られました。現在30歳代の住宅ローン保有者は、今の「住宅ローン返済」に関してのリスク増加局面(例:金利の上昇など)について、メディア記事などで関心を持っておくとともに、いざという時に借り換え策などを発動できるよう、住宅ローン非保有者よりも金融リテラシーを高めておくことが重要になってきています。

■「金融リテラシ-」修得のファーストステップとして、『資産形成ガイドブック』をミライ研が刊行

こういった、各世代における「人生100年時代を自分ごととしてとらえて、何を準備し、どう対応していけばよいのか」といった悩みや、「金融リテラシーといっても、どこから修得していけばよいのか」という質問に応えるファーストステップ、という位置づけで、三井住友トラスト・資産のミライ研究所から、2020年10 月6日に『安心ミライへの「資産形成」ガイドブックQ&A』(発行:一般社団法人金融財政事情研究会)が上梓されました。

今年(2020年)は、新型コロナウイルス感染拡大という人類にとって大きな問題が発生し、今後、新ノーマルな生活様式を構築していく時代になってきますが、このコロナ禍が、「何が自分たちにとって本当に大切なのか」を改めて見直す機会になった、と実感された方も多いと思われます。今日、個人にとって、本当に大切なことの1つは、安心できるミライが描けるように、長寿化に応じて、家計の資産の寿命も長くしていくことです。そのためには個人一人ひとりがライフスタイルに合った「資産形成」「資産管理」「資産活用」をプランニングしていくことがとても重要になります。本書は、三井住友信託銀行内に2019年に設置した三井住友トラスト・資産のミライ研究所が中心となってまとめたものです。この中には、資産形成を既に始められている方、これから始められる方に、安心できる100年時代のミライに向けての具体的な処方箋が紹介されています。個人の方のみならず、ファイナンシャル・プランナーの方や、企業・団体等の人事関連部署のみなさまにも、ぜひご一読いただきたい内容になっています。

書籍名:安心ミライへの「資産形成」ガイドブックQ&A

編著者:三井住友トラスト・資産のミライ研究所

発行:一般社団法人金融財政事情研究会

価格:定価(本体1,400円+税)

お求め方法:全国の一般書店で販売(オンラインストアを含む)

■記事内容に関する照会先

三井住友信託銀行 三井住友トラスト・資産のミライ研究所:丸岡

TEL: 03-3286-4648

E-MAIL:mirai@smtb.jp

資産のミライ研究所 ホームページ https://mirai.smtb.jp/

-

- 企業事例から学ぶ

- 第53回 株式会社ルネサンス

- 記事へ

-

- 行政事例から学ぶ

- 「健康寿命延伸都市」を支える松本ヘルスバレー構想

- 記事へ

-

- メディア事例から学ぶ

- 孫がプロデュースするTikToker シニアインフルエンサー 「きょうかのばあば」

- 記事へ

-

- キャラクター事例から学ぶ

- 3世代マーケティング

- 記事へ

-

- イベント事例から学ぶ

- 2021年6月23日 映画「老後の資金がありません!」前田 哲監督取材レポート

- 記事へ

-

- 2025/12/15

- ●「100歳まで歩こう!」をテーマに掲げるミドルエイジ向けウォーキングシューズ『WTシューズ』から、新作「スリッポンシューズ」が11月21日(金)「Creema SPRINGS」にてリリース。

- 記事へ

-

- 2025/12/14

- ●イチロー氏が“over 51”世代のためのスポーツテストを開催「かつて運動していた人たちが、もう一度カラダを動かすきっかけを」一般参加者と体験する「CW-X×イチロー“over 51”スポーツテスト」

- 記事へ

-

- 2025/12/13

- ●40代以上の男女が自身の老後において活用されることを最も期待する医療・介護テクノロジーは「介護ロボット」!株式会社テクリコが「老後の医療・介護テクノロジーへの期待に関する調査」を実施!

- 記事へ

-

- 2025/12/12

- ●アリナミン製薬と介護サービスを展開するツクイが業務提携

- 記事へ

-

- 2025/12/11

- ●65歳以降の就労・社会参加活動に関する調査報告

- 記事へ